Список документов для оформления вычета

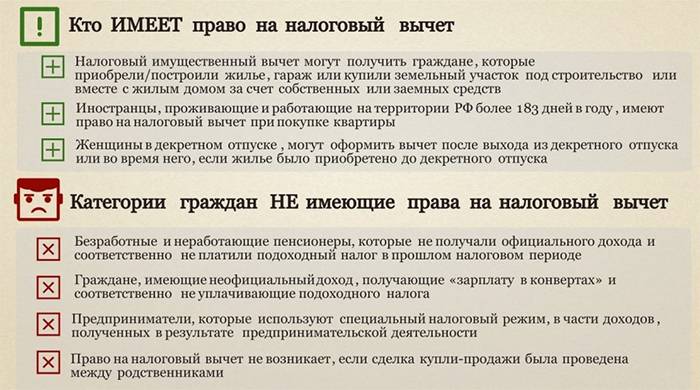

- Проживание на территории РФ в тех годах, на которые переносится вычет, более 183 дней.

Данное условие связано с тем, что получить вычет может лишь резидент РФ, которым признается гражданин, пребывающий на территории РФ свыше 183 дней в году. - Наличие доходов, облагаемых НДФЛ по ставке 13%.

Отсутствие дохода, облагаемого по указанной ставке, лишает пенсионера права на получение вычета.

- Покупка жилья на личные средства.

Покупка жилой недвижимости за счет государственных средств и пособий, а также на средства работодателя, лишает пенсионера права на вычет, так как реальных затрат по приобретению жилья он не понес.

Примечание: покупка жилья в рамках государственных программ помощи определенным социально незащищенным группам граждан, предполагающим снижение размера или отмену первоначального взноса, уменьшение ставки по ипотеке, не лишает пенсионера права на получение имущественного вычета.

- Покупка жилья не у взаимозависимых лиц.

Если жилье было куплено у близких родственников, коими Налоговый кодекс признает супруга, детей, родителей, братьев и сестер, а также опекунов и попечителей, во льготе пенсионеру будет отказано.

Обратите внимание, что до 2012 года круг взаимозависимых лиц был более широким и включал в себя всех близких родственников, с которыми гражданин состоял в брачных отношениях, отношениях родства и свойства.

Пенсионеры остаток вычета могут получить только через налоговый орган.

- Декларации 3-НДФЛ, заполненные в обратном порядке.

- Заявление на возврат НДФЛ.

- Заявление о распределении расходов (при заявлении вычета в браке).

- Документы, подтверждающие факт приобретения недвижимости.

- Документы, подтверждающие расходы.

Более подробно про список документов, представляемых при заявлении имущественного вычета, можно узнать здесь.

Статья № 220 НК РФ содержит информацию о том, как пенсионеру вернуть 13 процентов от покупки квартиры. Согласно 10 пункту документа пожилые граждане могут получить вычет за земельный участок, индивидуальное строительство, недвижимость и ипотеку.

Выплаты производятся в общем порядке.

Максимальная сумма, которую учитывают при определении величины вычета, составляет 2 млн руб. Заявитель может получить с нее не более 13 % (260 тыс. руб.) При покупке жилья супружеской парой эту сумму делят на два. Муж и жена получают по 130 тыс. руб. каждый.

При покупке квартиры в ипотеку сумма увеличивается до 3 млн.

Пример. Иванов купил жилье за 1,5 млн руб. за собственные деньги. Он получит 195 тыс. руб. Петров оформил квартиру за 2,5 млн руб. в ипотеку. Он получит вычет 325 тыс. руб., т.к. максимальная сумма для расчета ограничена 3 млн. Сидоров купил за собственные деньги жилье за 2,7 млн руб. Его вычет составит 260 тыс. руб.

В 2020 г. гражданин может вернуть деньги за 2020, 2020, 2020, 2018 годы. Если у пенсионера за указанные периоды отсутствовал доход, он ничего не получит.

Особенности возмещения 13 процентов при покупке квартиры:

- Декларацию при переносе вычета заполняют в обратной последовательности: 2020, 2020, 2020 г.

- ФНС принимает заявления после окончания календарного года, в котором было куплено жилье.

- Вычет оформляют за последние 4 года.

Возврат денег включает:

- Подачу пакета документов в ФНС лично, в электронном кабинете налогоплательщика или по почте.

- Проведение камеральной проверки на протяжении 3 месяцев.

- Перечисление денег на счет налогоплательщика. Средства поступят через 30 дней после окончания процедуры.

Чтобы вернуть 13 процентов за покупку жилья, направьте в ИФНС:

- заполненный бланк заявления;

- копию паспорта;

- декларацию;

- выписку из ЕГРН, договор купли-продажи и другие документы на квартиру;

- справку 2-НДФЛ;

- пенсионное удостоверение;

- военный билет;

- оригинал справки о расходах.

Через работодателя

Граждане, которые трудятся на пенсии, могут получить 13 процентов от покупки дома на общих основаниях. Для этого нужно взять в ФНС налоговое уведомление, подать его в бухгалтерию.

Работодатель до конца года перестанет удерживать НДФЛ из суммы зарплаты.

План действий:

- Напишите заявление в произвольной форме на получение уведомления.

- Подготовьте пакет документов, который подтверждает право на возврат денег.

- Предоставьте бумаги в ИФНС по месту проживания или прописки.

- Заберите уведомление через 30 дней.

- Передайте его работодателю.

- Подготовьте документы, официальный договор с банком, справку о выплате процентов.

- Представьте бумаги с заявлением в ИФНС.

- Выберите способ возврата налога – ИФНС или работодатель. В первом случае укажите реквизиты банковского счета.

- Пакет документов рассматривают 3 месяца. После принятия положительного решения деньги поступят на счет через 30 дней. Общий срок ожидания – 4 месяца.

Есть общее правило, применимое ко всем налогоплательщикам, в том числе и к пенсионерам: право на вычет возникает с года получения свидетельства о праве собственности, при покупке недвижимости по договору купли-продажи, или акта приема-передачи при покупке по договору долевого участия в строительстве.

В год, следующий за годом получения права на вычет, пенсионер-собственник может реализовать свое право, подав декларацию 3-НДФЛ в налоговый орган. Могут сложиться две ситуации:

- имущественный вычет для работающего пенсионера;

- имущественный вычет для неработающего пенсионера.

Пенсионер, который продолжает работать, имеет право подать декларацию 3-НДФЛ на налоговый вычет при покупке недвижимости в год, следующий за годом получения такого права.

Как мы выяснили, право на вычет возникает в год:

- получения свидетельства о праве собственности (если недвижимость была куплена по договору купли-продажи);

- подписания акта приема-передачи (при договоре долевого участия в строительстве)

Рассмотрим несколько примеров, которые позволят определиться с Вашим случаем:

- Приобретение недвижимости после выхода на пенсию. Свидетельство о праве собственности на квартиру получено в 2020 году. Собственник вышел на пенсию в 2014, но продолжает работать. Вычет оформляется в 2016 году за 2020 и перенос вычета на 2014, 2013, 2012. Если, оформив перенос на предшествующие 3 года, пенсионер не получил весь вычет полностью, то есть образовался остаток имущественного вычета, то можно продолжить его получать, перенося на будущие годы, пока есть доход. Согласно абз.28 пп.2 п.1 ст. 220 НК РФ;

- Приобретение недвижимости до выхода на пенсию. Свидетельство о праве собственности на квартиру получено в 2020 году. Собственник вышел на пенсию в середине 2020. Вычет оформляется в 2020 году за 2015, в 2020 за 2020 и перенос остатка налогового вычета на 2020, 2014, 2013. Но так как за 2020 вычет уже получен, то перенос возможен только на 2014, 2013 годы. Согласно Письму Минфина РФ от 28.08.2014 г. № 03-04-05/43076.

За переносом остатка имущественного вычета на предшествующие годы необходимо обратиться в течение года, следующего за тем, в котором образовался остаток (в течение 2020 года подается декларация за 2020 год, по которой появляется остаток, и тут же оформляется перенос). Если упустите момент и обратитесь за переносом вычета, например, в 2020, то вычет сможете оформить уже за два года — 2014, 2013.Согласно Письму Минфина России от 30.05.2014 №03-04-РЗ/26111.

Неработающие пенсионеры имеют право на вычет, если работали в течение 3-х лет до года образования остатка имущественного вычет. Отсутствие у налогоплательщиков, получающих пенсии, доходов, облагаемых по налоговой ставке 13%, при наличии у них права на получение имущественного налогового вычета свидетельствует о наличии остатка имущественного вычета, который может быть перенесен на предшествующие налоговые периоды, но не более трех.Согласно Письму Минфина России от 28.04.2012 г. № 03-04-05/7-577.

Также обращаем Ваше внимание: За переносом остатка имущественного вычета на предшествующие годы необходимо обратиться в течение года, следующего за тем, в котором образовался остаток.

Разберем конкретные примеры:

- Собственник вышел на пенсию до года получения свидетельства о праве собственности на купленную недвижимость. Свидетельство получено в 2014 году. Собственник вышел на пенсию в 2013. В 2015 году оформляется перенос вычета на 2013, 2012, 2011.

- Собственник вышел на пенсию задолго до года получения свидетельства о праве собственности на купленную недвижимость. Свидетельство получено в 2013 году. Собственник вышел на пенсию в 2008. В 2014 году оформляется перенос вычета на 2012, 2011, 2010. Как мы видим, собственник не работал в эти годы, а, значит, воспользоваться своим правом на вычет не может. Если недвижимость была приобретена в браке, то вычет может получить работающая или недавно вышедшая на пенсию супруга.

- Приобретение недвижимости в год выхода на пенсию. Свидетельство о праве собственности на квартиру получено в 2014 году. Собственник вышел на пенсию в середине 2014. Вычет оформляется в 2020 году за 2014 и перенос остатка налогового вычета на 2013, 2012, 2011.

Статья: Распределение вычета в пользу супруги работающей или недавно вышедшей на пенсию.

К сожалению, на практике часто бывают случаи, когда налоговый орган отказывает в праве на вычет пенсионерам. Это незаконно.

На основании пп.5 п.1 ст.32 Налогового кодекса Российской Федерации налоговые органы обязаны руководствоваться письменными разъяснениями Министерства финансов Российской Федерации по вопросам применения законодательства Российской Федерации о налогах и сборах.

Соответствующие разъяснения о порядке предоставления имущественного налогового вычета лицам, являющимся пенсионерами, согласованы с Министерством финансов Российской Федерации и направлены в территориальные налоговые органы письмом ФНС России от 19.07.2013 г. № ЕД-4-3/[email protected]

Порядок получения вычета пенсионером не отличается от общего. Единственное, нужно помнить о возможности переноса остатка имущественного вычета на 3 прошедших года, что недопустимо для тех, кто не является пенсионером.Дополнительным документом, предъявляемым в налоговую инспекцию, является пенсионное удостоверение.

Список документов для оформления вычета

При заключении сделки по оформлению жилья в совместную собственность к стандартному пакету документов нужно добавить:

- соглашение мужа и жены о распределении долей;

- удостоверения пенсионеров;

- свидетельство о заключении брака.

Возврат денежных средств за покупку квартиры не зависит от статуса титульного собственника. Действие налоговой льготы распространяется на мужа и жену. Оба супруга получают вычет одинакового размера с НДФЛ.

Деньги зачисляются на персональные счета каждого заявителя.

Порядок действий при получении налогового вычета ничем не отличается от стандартного оформления. Механизм возврата осуществляется либо через работодателя, либо через налоговую инстанцию в соответствии с действующим законодательством.

Для оформления пенсионеру потребуется предоставить:

- декларацию о доходных операциях по форме 3НДФЛ;

- справку об уплаченных налогах;

- заявление установленного образца;

- квитанция о приобретение отделочного материала, если имеется смысл строительства;

- правоустанавливающие документы на объект недвижимости.

После этого от гражданина не требуется никаких действий. Достаточно ожидать решения по заявке. В течение 3 месяцев проводиться проверка по предоставленной документации на подлинность и достоверность. Если все в порядке, то человеку приходит извещение, где оговорено решение.

Далее нужно посетить территориальный налоговый номер по месту жительства или регистрации. Здесь нужно предоставить реквизиты для перечисления денежных средств. стоит помнить, что расчетный счет нужно иметь в отделении любого российского банковского учреждения.

В частности:

- стоит помнить, что неработающий гражданин может получить денежные средства за предыдущие три года, которые предшествовали приобретению недвижимости;

- при приобретении объекта недвижимости, где собственник только в долевом соотношении, платеж осуществляется пропорционально доли;

- гражданин пенсионного возраста, как и любой другой, может получить платеж как у работодателя, так и через налоговую инстанцию по заявлению. Если гражданин работает по совместительству сразу на нескольких местах трудоустройства, то налоговая инстанция самостоятельно определяет порядок очередности работодателя.

Смотрите,

условия назначения пенсии по инвалидности военнослужащим

.

Таблицу повышения пенсионного возраста в России. Найдете по ссылке.

Существует и еще одна возможность приобретения налогового вычета. Если гражданин не работает, но находится в зарегистрированном браке, чей супруг имеет официальный доход, последний может вернуть платеж на приобретение супруга. Это право сохраняется даже при оформлении в долевую собственность или без нее.

Действующее законодательство позволяет оформлять в связи с понятием совместно нажитого имущества. Но здесь имеется и дополнительное условие. Все те, кто приобретают такое право, не должны были до 2014 года получить его. Или возможность возврата остается в соответствии с остатком части вычета.

Для оформления в налоговой инстанции потребуется предоставить определенные документы.

Он имеет расширенную позицию для каждого контингента лиц:

- заявление установленного образца;

- паспортные данные;

- декларация по форме 3НДФЛ;

- справка 2НДФЛ;

- все документы на квартиру, в том числе свидетельство о государственной регистрации, приема–передачи или договор купли–продажи;

- вся документация, подтверждающая оплату приобретения – банковская выписка и расписка при необходимости;

- если это объект недвижимости, приобретенный в ипотечное кредитование, то дополнительно предоставляют кредитный договор и справку об уплаченной стоимости продукта;

- в случае, когда собственник состоит в браке, нужно предоставить свидетельство о заключении брака и заявление по распределению вычета.

Список документов для получения имущественного вычета Список документов для оформления декларации 3-НДФЛ

При приобретении жилья новому владельцу положен возврат излишне уплаченного налога – имущественный вычет. Для того чтобы им воспользоваться, необходимо выполнение двух условий:

- Право на вычет не было использовано или размер составлял меньше лимита.

- Жилье приобретается не у близкого родственника или работодателя.

- Наличие дохода (заработной платы), с которой уплачивается НДФЛ. Вернуть за год можно не больше, чем было уплачено в бюджет.

Данная услуга применима не только к настоящему, но и будущему доходу физического лица до момента исчерпания лимита. Если у работающего пенсионера не возникнет никаких проблем с возвращением излишне уплаченного налога, кроме срока возврата при небольших доходах, то ситуация с неработающим несколько иная, ведь пенсия не подлежит налогообложению.

Правительство РФ, понимая сложность ситуации, закрепило в пункте 10 статьи 220 НК РФ одно исключение — граждане пенсионного возраста могут воспользоваться своим правом на вычет за три года, предшествующих покупке жилья. Если сумма подоходного налога за период не покрывает максимальной суммы, которую по закону может получить пенсионер, или последние три года он провел на заслуженном отдыхе и не платил НДФЛ, то для возвращения остальной части льготы потребуется наличие налогооблагаемых доходов.

Не стоит забывать и о близких родственниках пенсионера, а именно: жены или мужа. Если гражданин официально состоит в браке и его вторая половинка работает или имеет налогооблагаемый доход, то компенсация может быть получена на него.

Размер налогового вычета составляет 2 миллиона рублей, соответственно максимальная сумма компенсации составит 2 млн х 13% = 260 тыс. рублей. При использовании ипотеки налоговую базу можно снизить еще до трёх миллионов рублей, но только по одному объекту за жизнь. Применяется только к процентам.

Что важно помнить пенсионеру: подать документы в налоговую инспекцию можно в любой период в течение года, когда вам удобно. Не имеет значения, когда это будет сделано: в начале года или конце.

Но, как уже писалось выше, не стоит откладывать решение этого вопроса, так как с каждым годом возможная сумма возврата налога будет уменьшаться. Это происходит потому, что вернуть НДФЛ для пенсионера возможно за 3 предыдущих года после приобретения недвижимости. Но эти года отсчитываются от текущей даты. Поэтому каждый новый год «съедает» возможную сумму возврата за прошлый.

Важно понять, что перенос остатка на 3 года назад возможен, если пенсионер обращается за имущественным вычетом сразу по окончанию года, когда у него возникло это право. Если он откладывает поход в налоговую инспекцию, то просто теряет год и деньги, которые мог бы вернуть.

Это, в первую очередь, относится к тем пенсионерам, которые завершили свою трудовую деятельность и не получают дополнительных доходов.

Если пенсионер приобрел жилье, а затем вышел на пенсию, то отсчитывать 3 предыдущих года нужно от года увольнения.

Если пенсионер уже не работал, а затем купил недвижимость, то годом, от которого считаются 3 предыдущих года является год покупки жилья.

Рассмотрите представленные выше ситуации, если одна из них подходит вам, как можно быстрее оформите вычет на оставшиеся средства, чтобы получить от государства максимально возможный возврат подоходного налога.

Документы для возмещения НДФЛ подаются в налоговую по месту прописки. Для всех категорий граждан есть стандартный список документов:

- заявление;

- паспорт;

- декларация 3-НДФЛ;

- справка 2-НДФЛ (содержит сведения об источнике, размере дохода и уплаченных налогах);

- документы на квартиру (свидетельство о гос. регистрации права собственности, акт приема-передачи объекта недвижимости и договор купли-продажи);

- документы об оплате покупки (банковские выписки, расписка продавца или др.);

- для имущества, приобретенного в ипотеку, дополнительно предоставляются кредитный договор и справка из банка о фактически уплаченных процентах;

- если собственник состоит в браке, то необходимо свидетельство о заключении брака и при необходимости заявление о распределении вычета между супругами.

2011 и ранее

Социальные послабления для пенсионеров

Социальные налоговые вычеты могут быть оформлены:

- если оплачивалось обучение (собственное или ближайших родственников);

- при использовании услуг платной медицины или приобретении лекарств;

- при перечислении средств на благотворительность;

- если вносятся средства с целью добровольного пенсионного страхования.

Особенности оформления социальных вычетов целесообразно рассмотреть на примере возмещений на лечение, так как именно такой вариант обычно интересует пенсионеров.

Важным условием получения вычета на лечение является обязательное наличие у медицинского учреждения государственной лицензии. Более того, вычет предоставляется только по тем услугам, которые содержатся в законодательно установленном списке. Все они разделены на две категории: обычное и дорогостоящее лечение.

| Параметры для вычета | Обычное лечение | Дорогостоящее лечение |

| Состав стоматологических услуг | Лечение, ортопедия и прочее кроме услуг, относящихся к дорогостоящим | Имплантация и протезирования |

| Максимальная сумма вычета | 120 000 рублей | Ограничена суммой НДФЛ, выплаченного в прошлом году |

| Максимальное возмещение | 15 600 рублей | 13% НДФЛ, выплаченного в прошлом году |

К социальным вычетам по закону относятся следующие виды затрат граждан:

- на получение услуг: образовательных;

- медицинских;

Еще по теме Пенсионный Фонд РФ в Самарской области телефон горячей линии, адрес отделения

Медицину мы рассмотрели выше. В том же порядке оформить социальную налоговую преференцию может пенсионер-труженик. Неработающим получателям пенсий таковая льгота полагается лишь в том случае, если у них в отчетном периоде имелся налогооблагаемый доход (от аренды или от реализации недвижимости).

Подсказка: социальная преференция предоставляется на общих основаниях.

Стандартная налоговая льгота — это уменьшение базы налогообложения на месте службы по основаниям, установленным в законодательстве. К примеру, если претендент воспитывает несовершеннолетнего ребенка. Таковая предоставляется получателям пенсий на общих основаниях.

Для сведения: претендовать на стандартное послабление могут работающие получатели пенсионного содержания.

Как осуществляется налоговый вычет работающим пенсионерам при покупке квартиры

Женщины и мужчины пенсионного возраста могут воспользоваться правом переноса вычета. Эта льгота распространяется на все категории пенсионеров, в том числе военных. Бывшие работники силовых структур не получат назад уплаченные налоги, если жилье приобретено за деньги госбюджета.

На сегодняшний день у любого пенсионера есть право на вычет и его перенос за покупку квартиры. Причем это не зависит от того, работает ли пожилой человек или нет.

- Срок обращения за вычетом при переносе остатка ограничен 3 годами.

Перенести остаток можно только в течение 3 лет с даты его образования (выхода на пенсию или покупки квартиры).

С каждым годом количество лет для переноса будет сокращаться на год.

Климов В.В. в 2020 году купил квартиру и в том же году вышел на пенсию. Если Климов обратится за вычетом в 2020 году он сможет получить его за 2020 и за 3 предыдущих: 2016-2014. Если он обратится за вычетом в 2020 году, то возместить получится затраты лишь за 2020, 2020 и 2020 года. Если в 2020 году, то только за 2017 и 2020 года.

- Работающие пенсионеры могут перенести остаток вычета так же, как и неработающие.

Если гражданин вышел на пенсию или приобрел жилье после 2014 года, он так же как и неработающие пенсионеры может перенести остаток вычета на три предшествующих года. При этом, если за эти 4 года вычет не будет получен полностью, он сможет получить оставшуюся часть в последующих годах, при наличии дохода.

Громов К.И. в 2020 году вышел на пенсию, но продолжает работать. В 2020 году он купил квартиру. За вычетом он сможет обратиться в 2018 году и заявить его за 4 года: 2017-2014гг. Если весь вычет за 4 года им будет не получен он сможет заявить остаток в 2020 и последующих периодах, если продолжит работать.

- Декларации при переносе вычета необходимо заполнять в обратном порядке.

Строев В.В. в 2020 году купил квартиру и в том же году вышел на пенсию. В 2020 году он может заявить вычет за 2020, 2020, 2020 и 2014 года. Сначала ему необходимо будет заполнить декларацию за 2017 год, затем остаток вычета перенести в декларацию за 2020 год, потом заполнить отчетность за 2020 год и в самую последнюю очередь, за 2014 год.

- Если вычет уже был получен в тех годах, на которые производится перенос, то повторно получить его не получится.

Существует два варианта оформления льготы: через работодателя или налоговую. Конечно, существуют еще варианты подачи декларации через портал Госуслуги или сайт налоговой, но все равно потребуется визит в инспекцию и для процедуры потребуется электронная цифровая подпись, которая есть далеко не у каждого (после написания инструкции на эту тему сюда добавится ссылка).

Правда, визит к ФНС потребуется и в случае подачи заявления налоговому агенту. После проверки документов инспектор в месячный срок выдаст уведомление о праве на вычет, которое вместе с заявлением предоставляется в бухгалтерию работодателя. В дальнейшем налоговая база будет уменьшаться до полного исчерпания лимита вычета, а с вашей зарплаты перестанут удерживать НДФЛ.

В случае визита напрямую в налоговую службу потребуется дождаться окончания года и помимо основного перечня бумаг заполнить декларацию 3-НДФЛ и взять справку 2-НФДЛ. Излишне уплаченный налог вернут за прошедший год целиком на расчетный счет в срок до четырех месяцев (до трех месяцев потребуется на камеральную проверку и месяц на перевод средств), в случае положительного решения.

Список документов зависит от вида вычета и лучшим вариантом будет найти ваш случай и посмотреть документы в нашей статье. Если у Вас остаются вопросы, можете обратиться к юристу во всплывающей форме или получить юридическую консультацию по телефону.

Налоговый платеж для таких граждан вызывает не мало различных вопросов. Ведь этот слой населения считается самым незащищенным. И в большинстве случаев все расходные операции ложатся на плечи работающего контингента. Поэтому работающие люди могут получить возврат.

Многие пенсионеры стараются вложиться в объект недвижимости. Именно поэтому их интересует вопрос возможности возврата налогового платежа. Но не все знают об этой возможности вовсе. С 2001 года законодательство оговорило вопрос о приобретении налогового платежа для конкретных категорий граждан.

То есть вернуть средства можно за любой объект недвижимости жилого типа. Такое право предоставляет государство в виде 13% возврата. Сумма, подлежащая возврату, носит название имущественного налогового платежа. Максимальная сумма к возврату – 13% от 2 000 000 рублей.

Сложность здесь возникает в основном из–за того, что пенсионеры получают пенсию, которая вовсе не облагается никаким налогом. Поэтому доходной операцией ее не принято считать.

В виде дохода может быть:

- реализация имущества;

- сдача квартиры или машины;

- негосударственное пенсионное обеспечение;

- дополнительная заработная плата или иное поступление, с которых уплачивается налоговая база.

Оформление такого вида может быть с любой доходной операции. В некоторых случаях существуют ограничения, которые связаны с максимальной суммы платежа на ежегодной основе. То есть она не может превысить сумму налога, которая выплачивается за аналогичный период времени.

До 2014 года работающие пенсионеры не имели права на перенос имущественного вычета. Изменения в Налоговом кодексе, вступившие в силу с 01.01.2014, отменили это условие.

Теперь любым категориям пенсионеров – как имеющим дополнительный доход, так и тем, кто получает только пенсию – разрешено переносить налоговый вычет за жилье на предыдущие три года. Основание: п. 10 ст. 220 НК РФ, ФЗ от 23 июля 2013 N 212-ФЗ, Письмо ФНС РФ от 28 апреля 2014 № БС-4-11/[email protected], Письма Минфина РФ от 15 мая 2020 № 03-04-05/27966, 17 апреля 2014 № 03-04-07/17776.

В 2020 году вы вышли на пенсию, но продолжили работать. В 2018 году купили дом. В 2020 году вы имеете право подать документы на имущественный вычет за 2020, 2020, 2020 и 2020 годы. Если НДФЛ, выплаченный вами в течение этих лет, не покрывает положенный вам налоговый вычет, остаток вы получите в будущем. Для этого в 2020 году вы подадите декларацию за 2020 год, в 2021 – за 2020 и так далее, до полного исчерпания вычета.

Если вы работающий пенсионер, получите заполнение декларации 3-НДФЛ нашему специалисту. Мы аккуратно и грамотно оформим документ и отправим его в вашу налоговую инспекцию

Если вы еще не приобрели жилье, рекомендуем сайт-методичку нашего партнера «Секреты риэлтора»: Квартира-без-агента.ру. С помощью материалов сайта вы сможете самостоятельно ориентироваться в вопросах купли-продажи недвижимости, контролировать своего риэлтора и задавать ему правильные вопросы.

Такое право предоставляется за счет выплачиваемого государству НДФЛ (или подоходного налога) – 13% от заработной платы. Сумма, которая подлежит возврату, носит название имущественный налоговый вычет, а компенсировать покупатель может максимум 13% от 2 млн руб., потраченных на собственность.

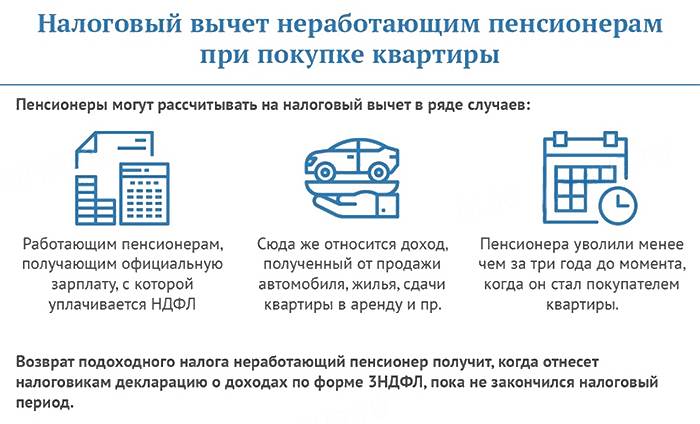

Сложность в получении налогового вычета пенсионерами при покупке квартиры связана с тем, что их основное денежное поступление – пенсия – не облагается НДФЛ. Поэтому этот источник дохода можно даже не рассматривать, но бывают же и другие…

https://www.youtube.com/watch?v=3T_sVCSPYOg

Предположим, кроме государственной пенсии, у пенсионера существует дополнительный доход. Это может быть:

- продажа имущества;

- сдача в наем квартиры или автомобиля;

- дополнительная негосударственная пенсия;

- дополнительная зарплата или любое денежное поступление, с которого уплачивается налог на доходы.

Оформление имущественного вычета в таком случае применимо в счет этого дохода. Существует ограничение, связанное с максимальной суммой вычета за год, — она не может превышать сумму налога, выплаченного государству за этот же период.

Рассмотрим, какие варианты возможны для пенсионера, который не имеет дополнительных доходов, кроме государственной пенсии.

До 2012 года он не мог получить имущественный вычет. После внесения изменений в Налоговый Кодекс пенсионер вправе перенести вычет на те годы, когда он еще работал, но не более трех лет назад.

Срок подачи документов в законе не ограничен. Но как видите, оттягивать процедуру не следует, если планируете перенос суммы на предыдущие года, чтобы успеть вернуть пенсионеру уплаченный налог на имущество.

Так, при покупке в 2020 и подаче документов в 2020 годах, перенос возможен на 2020 –2016 гг. Если подать документы в 2021 году, перенести можно только на 2020 и 2020 гг. Ну и, не забывайте, сюда добавить год покупки квартиры: 2020.

Налоговый вычет работающим пенсионерам при покупке квартиры можно оформить без проблем, поскольку таковые получают официальную зарплату, облагаемую НДФЛ. В этом случае пенсионер расценивается, как и любой другой работающий собственник.

Как получить имущественный вычет пенсионерам?

Если гражданин купил или построил жилье до выхода или в год выхода на пенсию – моментом образования остатка будет считаться год выхода на пенсию.

Если гражданин вышел на пенсию и через год и более купил квартиру – моментом образования остатка будет считаться год покупки квартиры.

Рассмотрим все варианты подробнее.

Если гражданин купил жилье и в том же году вышел на пенсию, он должен дождаться окончания года и затем обратиться в ИФНС по месту постоянной прописки для получения вычета.

Заявить сразу он сможет вычет за 4 года:

- год, в котором было куплено жилья (год образования остатка).

- за 3 года, предшествующих году образования остатка (году покупки квартиры).

Парамонов П.Д. в январе 2020 года купил квартиру, а в ноябре того же года вышел на пенсию. В 2020 году он сможет получить вычет за 4 года сразу: 2020 (год покупки квартиры и выхода на пенсию) и 2016, 2020 и 2014 (года, на которые переносится остаток льготы).

Заявить вычет он может в том же году, в котором вышел на пенсию.

Ткачев А.Л. в 2020 году купил квартиру и в 2020 году вышел на пенсию. В этом же году Ткачев обратился в ИФНС за вычетом. Заявить льготу он может за 2020 год (год выхода на пенсию) и за 3 предыдущих года: 2020, 2020, 2020.

Для получения вычета ему необходимо дождаться окончания года.

В мае 2020 года Яхонтов О.А. вышел на пенсию. В 2020 году он приобрел в собственность однокомнатную квартиру. Обратиться за вычетом он сможет не ранее января 2020 года. Годом образования остатка будет 2020 год, но так как в данный период он уже не работал, заявить одновременно он сможет льготу лишь за часть 2017 года (когда он еще работал) и за 2020 и 2020 года.

Если с момента выхода на пенсию и до момента покупки жилья прошло более 4 лет, получить вычет, к сожалению, не получится, так как никаких доходов у пенсионера не было.

Киров Б.Д. в 2013 году вышел на пенсию, а в 2020 году приобрел квартиру. В 2020 году он сможет заявить вычет за 2020 год (год образования остатка) и 2016-2014 года. Но так как никакого дохода в указанные периоды у Кирова не было – вычет он получить не сможет.

- При наличии дополнительного дохода, например, при сдаче имущества в аренду, с которого пенсионер платит НДФЛ, он может получить вычет за тот период, в котором был уплачен налог.

Трофимов К.А. с 2012 года находится на пенсии. С 2013 года он сдает в наем две свои квартиры и платит с полученного дохода НДФЛ. В 2020 году он покупает еще одну квартиру. В 2020 году он сможет получить вычет за 2017-2014 года в отношении того НДФЛ, что был им уплачен в бюджет за сдачу квартир в аренду.

- Если квартира куплена в браке, где один супруг имеет налогооблагаемый доход, вычет можно распределить в его пользу.

Супруги Сахаровы в 2020 году купили квартиру за 1 900 000 руб. Жена с 2013 года находится на пенсии. Если супруги напишут заявление, в котором укажут, что муж понес расходы в размере 1 900 000 руб., а жена расходов не несла, вычет в полном объеме сможет получить ее муж.

До 2012 года эти правила касались всех, включая пенсионеров. С 01.01.2012, после вступления в силу Федерального Закона №330-ФЗ от 21 ноября 2011 года, была изменена ч. 2 ст. 220 НК РФ, и для пенсионеров введены льготные условия. Теперь пенсионеры могут получить имущественный вычет за три предыдущих года, вне зависимости от того, когда получено право собственности на жилье. Это значит, что в вычет пенсионеру зачтутся те годы, когда он еще работал.

«У налогоплательщиков, получающих пенсии в соответствии с законодательством Российской Федерации, имущественные налоговые вычеты, предусмотренные подпунктами 3 и 4 пункта 1 настоящей статьи, могут быть перенесены на предшествующие налоговые периоды, но не более трех, непосредственно предшествующих налоговому периоду, в котором образовался переносимый остаток имущественных налоговых вычетов».

Фактически, пенсионер может получить вычет за четыре года, включая год, когда образовался непереносимый остаток. Ниже расскажем подробнее и покажем на примерах.

Для того чтобы ответить на вопрос, может ли пенсионер получить вычет, необходимо рассмотреть конкретный случай. Обращайтесь к налоговым экспертам онлайн-сервиса НДФЛка.ру, и получите полную консультацию по вашему вопросу

Воспользоваться таким правом могут граждане, у которых есть постоянный доход. Для этого нужно написать заявление на имя работодателя или обратиться в ИФНС по месту жительства.

На следующий год гражданин сможет воспользоваться правом получения вычета или снова перенести его.

Почему официально неработающий пенсионер не может получать налоговый вычет

Порядок оформления налогового вычета регламентируется 220 статьей Налогового кодекса. Здесь содержатся базовые правила для получения возврата части средств из бюджета при покупке квартиры. Они едины для всей территории страны и устанавливаются на федеральном уровне.

Согласно Налоговому кодексу для получения права на оформление имущественного вычета требуется соблюдение ряда условий:

- пенсионеру необходимо быть налоговым резидентом РФ и купить квартиру на территории России;

- он должен потратить на ее покупку собственные средства (не средства господдержки);

- квартира не должна быть куплена у взаимозависимых лиц (близких родственников);

- на момент оформления налогового вычета на квартиру должны быть оформлены права собственности либо подписан передаточный акт с застройщиком при приобретении недвижимости в новостройке по договору долевого участия;

- он не воспользовался правом на имущественный вычет до 2014 года (тогда имущественный вычет предоставлялся каждому налогоплательщику единожды);

- он не исчерпал положенный налоговый лимит в 2 млн. р. (если вычет на квартиру оформлялся после 2014 года, то для получения права на вычет необходимо, чтобы ранее купленная недвижимость была дешевле 2 млн. р.).

По общим правилам неработающие пенсионеры лишены права на оформление имущественного вычета. Связано это с тем, что он предоставляется исключительно плательщикам НДФЛ, которые получают доходы, облагаемые этим налогом. Пенсионные выплаты освобождены от НДФЛ, поэтому возвращать из бюджета неработающим пенсионерам нечего и они не вправе оформить вычет.

Помимо нетрудоустроенных пенсионеров права на вычет лишены безработные граждане, предприниматели на спецрежимах, женщины в декретном отпуске и пр.

Имущественные вычеты положены пенсионеру по стандартной схеме только в одном случае: если он официально трудоустроен, и с его заработка работодатель регулярно удерживает и перечисляет в бюджет НДФЛ.

При этом у всех пенсионеров, независимо от того, являются ли они трудоустроенными или нет, есть одна налоговая преференция. Они вправе перенести имущественный вычет на предыдущие налоговые периоды, а именно 4 предшествующих года. Например, при обращении в инспекцию в 2018 году пенсионеру полагается вычет за 2014, 2020, 2020, 2017 годы. Обращаться за вычетом пенсионеру следует только в следующем после приобретения недвижимости году. Например, за вычетом в отношении квартиры, приобретенной в 2020 году, можно обратиться в 2019 году.

Исходя из вышеизложенных правил, если лицо находится на пенсии уже более 5 лет, то право на вычет им окончательно утрачивается.

Возможность переноса налоговых периодов пенсионерами была закреплена за ними Федеральным Законом №330-ФЗ от 1 ноября 2011 года, который вступил в силу в 2012 году. До 2012 года возможности переноса у пенсионеров отсутствовали.

Например, в 2020 году гражданин Иванов вышел на пенсию. В 2017 году им была куплена квартира уже в статусе пенсионера. Он вправе обратиться за налоговым вычетом в 2020 году и перенести его на тот период времени, когда он еще работал и являлся плательщиком НДФЛ: 2014-2016 годы.

При переносе налогового периода стоит учитывать, что декларации должны предоставляться в обратной последовательности: вначале за 2020 год, затем за 2020 и т. д.

Есть еще два варианта для оформления вычета на пенсионера:

- учет альтернативных доходов;

- оформление вычета на работающую супругу.