Взносы в пенсионный фонд для ИП за самого себя (учредителя) претерпели некоторые изменения в текущем году и больше не зависят от минимального размера оплаты труда. Теперь участник рынка, действующий в качестве ИП должен вносить фиксированные платеж в Пенсионный фонд и дополнительно уплачивать 1% сбор с того объема дохода, который превысил 300 тыс. рублей. На первый взгляд кажется, что новелла лишь усугубляет и без того сложное положение предпринимателей, однако, по утверждению аналитиков нововведение со временем благотворно скажется на бюджете бизнесмена, поскольку индексация сбора будет меньше, чем МРОТ, на котором ранее базировался взнос. Платежи в ПФР, производимые за сотрудников, нанятых в штат ИП, остаются без изменений.

Что представляют собой страховые взносы

С момента внесения сведений о вновь зарегистрированном индивидуальном предпринимателе уполномоченный налоговый орган обязан уведомить об этом внебюджетные фонды, к числу которых относится и Пенсионный фонд РФ.

Согласно букве закона за каждым участником рынка, осуществляющем хозяйственную деятельность в форме ИП предполагается обязательное отчисление сборов в пенсионный фонд по следующему перечню:

- С выплат и вознаграждений работников по трудовому договору;

- С выплат и вознаграждений работников по гражданско-правовому договору;

- Страховые взносы за самого себя, как единственного сотрудника (учредителя ИП).

Также учредитель ИП обязан отчитываться и совершать уплату сбора по обязательному медицинскому страхованию.

Взносы, связанные с временной нетрудоспособностью или материнством, уплачиваются по личному усмотрению предпринимателя, поскольку не являются обязательными по нормативному регламенту. Однако их уплата позволит получать отчисления из соответствующего внебюджетного фонда (ФСС) при наступлении больничного или иного события, оговоренного в законе.

Пенсионные взносы для ИП: особенности

При ведении предпринимательской деятельности актуально учитывать следующие особенности:

- После постановки на учет в качестве ИП на юридический адрес учредителя должно прийти письмо с ПФР, указывающее о внесении сведений о нем в базу данных внебюджетного фонда;

- Если по истечении срока, равного одному месяцу, ИП не получил уведомления от ПФР, то он должен самостоятельно явиться для внесения соответствующих сведений;

- Учредитель ИП должен формировать сведения для ПФР за каждый отчетный период вне зависимости от того, ведет он хозяйственную деятельность или нет;

- Даже если предпринимательская деятельность приносит ее владельцу убытки, за ним сохраняется обязанность по уплате взносов во внебюджетные фонды;

- Несмотря на адресность платежей, уплачивать их следует в ФНС, который зарегистрировал ИП (это правило считается новым с текущего года);

- В некоторых случаях учредитель ИП с работниками может применять пониженные тарифы по пенсионным взносам (правило не распространяется на взносы «за себя»);

- Поскольку с текущего года ИП должен осуществлять дополнительный пенсионный сбор с суммы выручки, которая превысила 300 тыс. рублей, то при формировании платежного поручения по тарифу в 1% безопаснее использовать новый КБК;

- Обязательные к осуществлению платежи во внебюджетные фонды сохраняются до момента внесения записи в ЕГРИП об исключении из него ИП, поэтому учредитель должен в кратчайшие сроки уведомить ПФР о прекращении деятельности, чтобы избежать начислений;

- Если учредителем ИП является пенсионер, то перед ним сохраняется обязанность по внесению взносов в ПФР, даже если он:

- Получает пенсию по старости;

- Трудоустроен в другой организации, которая производит вышеуказанные отчисления в его пользу.

Сроки уплаты ФП ИП

Нормы права закрепляют требование производить оплату фиксированных платежей в закрепленные сроки. Первую сумму фиксированного платежа ИП на себя нужно отправить до окончания идущего года, то есть до 31 декабря. При этом когда именно и в какой части выплачивать взносы предприниматель решает сам.

Он может разбить данную сумму на месячные или квартальные доли, или же оплатить взносы единым платежным документом сразу. Основное правило — платеж нужно осуществить до завершения года.

На некоторых льготных режимах позволяет учесть суммы перечисленных страховых взносов в счет причитающихся налогов:

- При ЕНВД — если ИП осуществит во время отчетного квартала платежи на обязательное страхование, он имеет право принять такие выплаты к учету при расчете единого налога. К примеру, ЕНВД за 1 квартал можно уменьшить, если выплата взноса была произведена в срок с января по март включительно.

- При УСН – страховые взносы можно использовать при определении авансовой выплаты по налогу, так и по завершении года в общей сумме налога.

Это интересно: Как понять к какой поликлинике относишься

Своевременная оплата фиксированных платежей для ИП без привлеченных лиц на спецрежимах иногда позволяет снизить до нуля налоги по результатам его деятельности.

Изменения 2020 года

С начала 2020 года был внесен ряд поправок по исчислению взноса учредителем ИП за себя, которые коснулись следующих моментов:

- Размер взносов в ПФР не зависит от МРОТ;

- Госдума установила размер платежей по пенсионному обеспечению для ИП на ближайшие три года:

- 2018 год – 26 тыс. 545 рублей;

- 2019 год – 29 тыс. 354 рубля;

- 2020 год – 32 тыс. 448 рублей;

- Если доход предпринимателя свыше лимита в 300 тыс. рублей, то ему необходимо делать дополнительные отчисления (эквивалентные 1% с разницы);

- Существуют рамки, которые устанавливают предельный размер ежегодного пенсионного взноса (он не должен превышать более чем в 8 раз действующий фиксированный размер, иначе говоря лимит равен 212 тыс. 360 рублям).

Вышеуказанные изменения по существу отражают следующие последствия:

- Не изменились сроки и формы отчетности;

- Дабы уменьшить размер отчислений законодатель несколько меняет принцип установления фиксированных ставок по взносам;

- Взносы, которые ранее принимал сам внебюджетный фонд (ПФР, ФОМС, ФСС) теперь уполномочен принимать налоговый орган по месту регистрации ИП;

- Были внесены изменения по кодам бюджетной классификации (чему стоит уделить особое значение при заполнении отчетности).

Уплата социальных взносов

Если говорить о том, как оплатить ПФР для ИП, то для начала следует определиться с порядком расчетов и уплаты социальных платежей. Общие же граничные сроки, которые устанавливает государство такие:

- для фиксированного отчисления (ПФР+ФФОМС) – до 31 декабря отчетного года;

- для взноса с превышения лимита – до 1 апреля следующего года за отчетным.

Это интересно: Что значит распорядиться в личном кабинете налогоплательщика

О том, как ИП оплатить пенсионный фонд можно узнать из закона №212-ФЗ от 24.07.2009 г. Этот же нормативные акт устанавливает ставки, определяет порядок распределения накопительной и страховой части, а также формы персонифицированной отчетности и сроки из подачи. Фиксированный взнос в ПФ необходимо вносить единым платежом, а разделение на страховую и накопительную часть будет осуществляться самим фондом.

Важно! На суму страховых платежей можно снижать размер налога при упрощенной системе налогообложения (доходы 6%). В данном случае выгоднее уплачивать взнос по частям, это позволит уменьшить авансовые платежи по единому налогу.

- Стоит отметить, что отчисления в ПФ и в фонд медстрахования уплачиваются отдельными платежками. В интернете есть ряд сервисов, в которых можно сформировать бланки платежных документов для уплаты страховых взносов.

- Кроме того, формировать квитанции и вести учет страховых платежей можно в личном кабинете на сайте ПФР. Там же есть подробная информация о том, как ИП уплачивать пенсионный фонд, какие коды бюджетной классификации указывать в платежке и другая информация. Для регистрации на портале фонда необходимо выбрать регион, в котором зарегистрирован предприниматель, ввести фамилию, имя и номер мобильного телефона.

- Оплатить взнос ПФР для ИП можно как наличными в отделении банка, так и со счета ИП без лишних комиссий и процентов. Аналогичный механизм уплаты и медицинской страховки. Реквизиты оплаты медицинских отчислений аналогичны реквизитам для платежей ПФР, поскольку их также администрирует и распределяет Пенсионный фонд.

Отличие двух платежек заключается только в сумме, назначении платежа и коде КБК. Узнать реквизиты для наличной оплаты и самостоятельного заполнения платежного поручения можно на сайте ПФР.

Взносы в ПФР для ИП с работниками

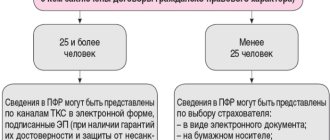

При расчете величины отчислений по пенсионному обеспечению, предполагаемых к уплате ИП за каждого нанятого им работника законодатель не делает исключений по организационно-правовой форме. То есть, индивидуальный предприниматель (как и юридическое лицо) определяет их размер исходя из:

- Объема полученных доходов;

- Действующих на момент расчета тарифов.

Платежи в Пенсионный фонд и иные внебюджетные фонды имеют следующие размеры:

- 22% — по обязательному пенсионному страхованию;

- 2,9% — по добровольным взносам, связанным с временной нетрудоспособностью или материнством;

- 5,1% — взносы по медицинскому страхованию.

Как заполнить квитанции на обязательные страховые взносы ИП в 2020 году?

Добрый день, уважаемые ИП!

В этом случае, наш ИП должен заплатить государству за 2018 год:

- Взносы в ПФР “за себя” (на пенсионное страхование): 26 545 рублей

- Взносы в ФФОМС “за себя” (на медицинское страхование): 5 840 рублей

- Итого за 2020 год = 32 385 рублей

- Также не забываем про 1% от суммы, превышающей 300 000 рублей годового дохода (но об этом чуть ниже)

Небольшая подсказка. Чтобы понимать, откуда вообще взялись эти суммы, советую прочитать полную статью по взносам ИП “за себя” на 2018 год: https://dmitry-robionek.ru/calendar/pro-vznosy-ip-2018.html

Но вернемся к статье… Наш ИП хочет платить поквартально, чтобы равномерно распределить нагрузку в течении 2020 года.

Это интересно: Вторая пенсия военного пенсионера после 60 лет

А значит, он каждый квартал платит следующие суммы:

- Взносы в ПФР: 26545 : 4 = 6636,25 рублей

- Взносы в ФФОМС: 5840 : 4 = 1460 рублей

То есть, наш ИП каждый квартал печатает две квитанции на оплату страховых взносов и ходит с ними в “Сбербанк” для оплаты наличными. Причем сроки по квартальным платежам установлены такие:

- За первый квартал 2020 года: с 1 января до 31 марта

- За второй квартал 2020: с 1 апреля до 30 июня

- За третий квартал 2020: с 1 июля до 30 сентября

- За четвертый квартал 2020: с 1 октября по 31 декабря

В нашем примере мы рассмотрим именно тот случай, когда ИП платит поквартально. Именно такие сроки платежей по взносам предлагают почти все бухгалтерские программы и онлайн-сервисы. Таким образом нагрузка по обязательным страховым взносам для ИП распределяется более равномерно.

А ИП на УСН 6% еще может делать вычеты из авансов по УСН. Обратите внимание , что если у вас открыт счет ИП в банке, то настойчиво рекомендуется платить взносы (и налоги) только с него. Дело в том, что банки, начиная с июля 2020 года и этот момент контролируют. И если у вас открыт счет в банке для ИП, то обязательно платите все налоги и взносы только со счета ИП, а не наличными

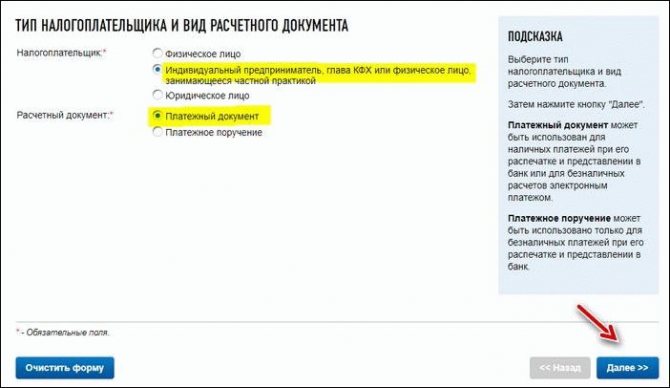

Так как мы платим как ИП, то расставляем “галочки” следующим образом:

Жмем кнопку “Далее”

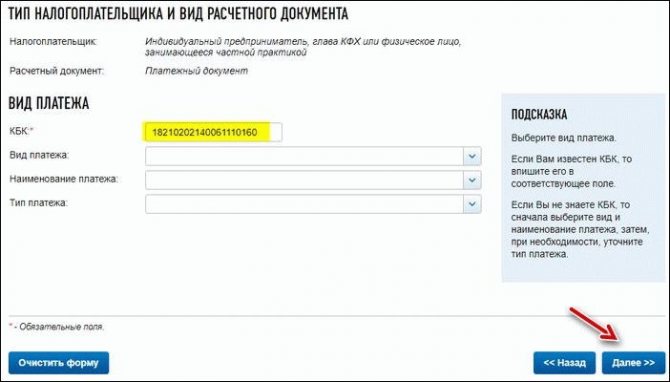

И сразу указываем нужный нам КБК

- Если платим обязательный взнос на пенсионное страхование “за себя”, то вводим КБК за 2020 год: 18210202140061110160

- Если платим обязательный взнос на медицинское страхование “за себя”, то вводим другой КБК за 2020 год: 18210202103081013160

Важно: вводим КБК БЕЗ ПРОБЕЛОВ!

То есть, когда будете оформлять эти две квитанции на пенсионное и медицинское страхование проделаете эту процедуру два раза, но на этом шаге укажете разные КБК и разные суммы платежей, которые указаны выше и выделены желтым цветом.

Еще раз напомню по суммам платежей за полный 2020 год:

- Взносы в ПФР “за себя” (на пенсионное страхование): 26545 рублей

- Взносы в ФФОМС “за себя” (на медицинское страхование): 5840 рублей

Если будете поквартально, то суммы будут такими:

- Взносы в ПФР: 26545 : 4 = 6636,25 рублей

- Взносы в ФФОМС: 5840 : 4 = 1460 рублей

Понятно, что если ИП работал неполный год, то придется пересчитать взносы самостоятельно, с учетом даты открытия (или закрытия ИП). А не за полный год платить взносы.

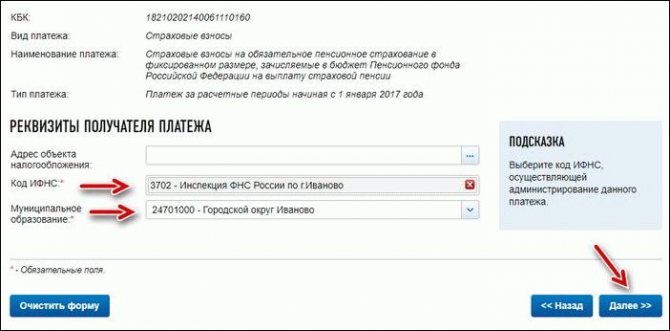

И опять жмем на кнопку “Далее”. В поле “Код ИФНС” вводим код налоговой инспекции. Пусть наш ИП живет в гор. Иваново, а код его налоговой инспекции 3702 (см. скриншот ниже).

Разумеется, Вы введете код своей налоговой инспекции.

Если не знаете код своей налоговой инспекции, то обратите внимание на подсказку справа (см. на рисунке выше).

Жмем кнопку “Далее”

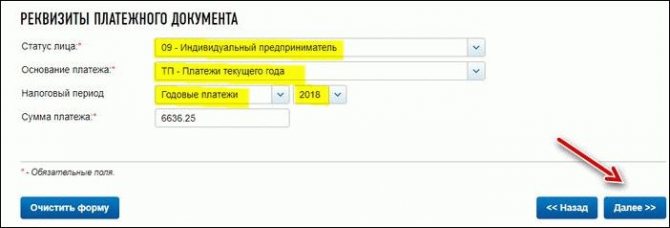

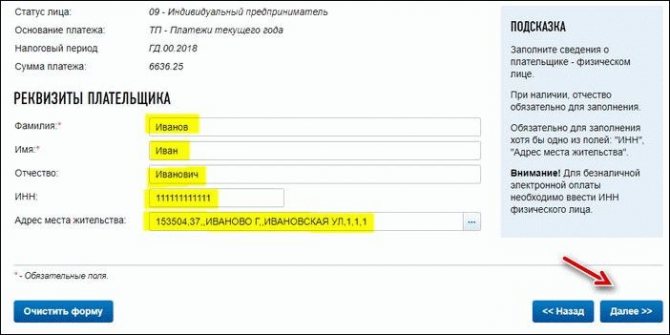

Выбираем статус лица оформившего платеж как “09”- налогоплательщик (плательщик сборов) – индивидуальный предприниматель.

- ТП – платежи текущего года

- И указываем налоговый период: ГД-годовые платежи 2018

- Вводим сумму платежа (разумеется, у вас может быть другая сумма)

Далее указываем свои данные. А именно:

Обращаю внимание, что нужно платить взносы от своего имени. Жмем кнопку “Далее” и снова все проверяем…

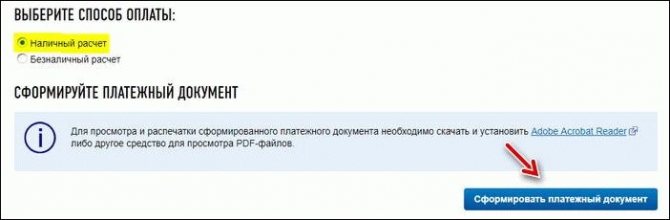

После того, как убедились, что данные внесены корректно, нажимаем на кнопку “Оплатить” Если хотите оплатить наличными, при помощи квитанции, то выбираем “Наличный расчет” и жмем на кнопку “Сформировать платежный документ”

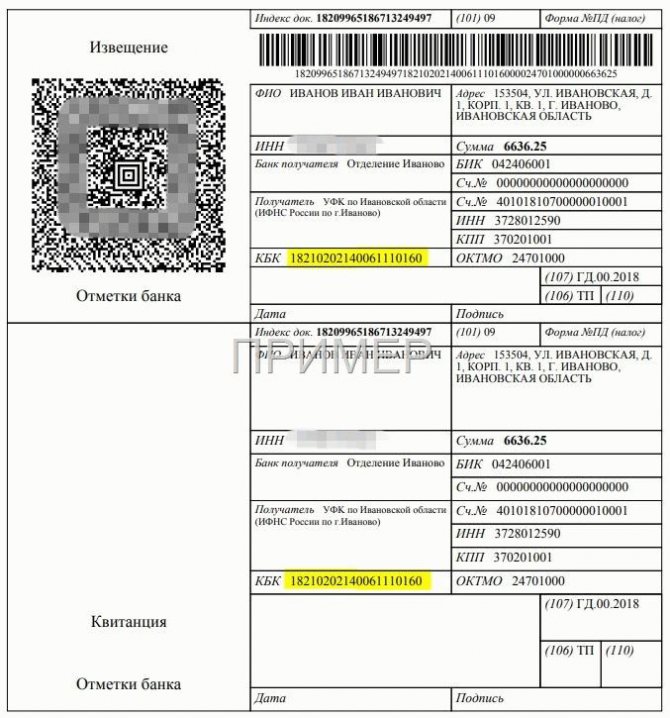

Все, квитанция готова

- Так как мы вводили КБК 18210202140061110160 , то у нас получилась квитанция на оплату обязательных взносов на пенсионное страхование ИП.

- Для того, чтобы оформить квитанцию на оплату обязательного взноса на медицинское страхование повторяем все шаги, но на этапе ввода КБК указываем другой КБК: 18210202103081013160

Пример квитанции для квартального платежа на обязательное пенсионное страхование:

Взносы в ПФР учредителем за себя

Бизнесмен, действующий в качестве ИП и не имеющий штата сотрудников должен производить отчисления только за себя.

В рамках законодательных требований ИП необходимо осуществлять следующие платежи «за себя»:

- По обязательному пенсионному страхованию (порядка 26 тыс. рублей);

- Дополнительный сбор, равный 1% (рассчитывается с дохода, который превысил лимит в 300 тыс. рублей);

- По обязательному медицинскому страхованию.

ИП без работников вправе вносить платежи:

- Одним платежом за весь год;

- За каждый квартал (разбив платеж на 4 части).

Расчет пенсионных взносов для ИП

Расчет дополнительного пенсионного взноса, который подразумевает удержание 1% напрямую зависит от дохода, определить который возможно после выяснения используемой системы налогообложения.

Объем сбора определяется по одному из следующих алгоритмов:

- Общая система налогообложения:

- К расчету принимаются доходы, допустимые 210 статьей НК РФ;

- Возможно уменьшение налоговой базы на размер профессиональных вычетов;

- Формула выгладит так: (доход-300 тыс. рублей)*1%

- «Упрощенка»:

- На практике алгоритм определения доходов реализуется по статье 346.15;

- Могут возникнуть споры по вопросу расчета, поскольку общепринятая методика расходится с судебной практикой;

- Формула выглядит так: (доход-расход-300 тыс. рублей)*1%

- ЕНВД:

- К расчету принимается вмененный доход;

- Дополнительно используются коэффициенты К1 и К2;

- ЕСХН:

- При расчете необходимо ориентироваться на доходы, с которых фактически удерживается единый налоговый сбор, предусмотренный для этой системы;

- Расходы при определении размеров пенсионного взноса не учитываются;

- Патентная система:

- Учитывается доход за грядущий год, рассчитанный на перспективу (определить его можно по статьям 346.47, 346.51 НК РФ);

- Допустимо пропорциональное уменьшение вероятного годового дохода, на случай, если предприниматель заявил о ликвидации, не отработав до конца весь срок патента;

- Совмещенные режимы:

- Необходимо определить доходы по каждому из используемых режимов;

- Получившаяся сумма станет базой для удержания 1% взноса.

Поскольку в отношении упрощенной и общей системы налогообложения были приняты специальные судебные решения, то индивидуальные предприниматели их использующие, вправе претендовать на возврат излишне уплаченных сумм.

Порядок работы с калькулятором

Укажите год, за который рассчитываем взносы. Если вы зарегистрировались как ИП или снялись с учета в течение года, укажите дату начала деятельности (это следующий день после регистрации в ЕГРИП) и ее окончания (это день перед датой регистрации прекращения деятельности).

В поле “Доход” вводим сумму годового дохода. Если вы работаете на упрощенке, это доходы без учета расходов. На вмененке или патенте — указывайте вмененный годовой доход или величину дохода по патенту. На ОСНО указывайте сумму доходов, уменьшенную на налоговый вычет. Если вы работаете на нескольких режимах, суммируйте доходы по каждому из них.

После ввода данных вы увидите в нижней части калькулятора суммы взносов к уплате.

Сумма взносов складывается из фиксированной части — это взносы на пенсионное и медстрахование — и 1% с доходов свыше 300 тыс. рублей в год (они платятся на пенсионное страхование). В 2020 году сумма взносов не должна превышать 212 360 рублей. Больше этой суммы перечислять не нужно. Здесь мы подробно рассказываем о самостоятельном расчете взносов на УСН в 2020 году.

| Год | Сумма, руб. |

| 2018 | 32 385,00 ( 1% от дохода с суммы свыше 300 000 руб.) |

| 2017 | 27 990,00 ( 1% от дохода с суммы свыше 300 000 руб.) |

| 2016 | 23 153,33 ( 1% от дохода с суммы свыше 300 000 руб.) |

| 2015 | 22 261,38 ( 1% от дохода с суммы свыше 300 000 руб.) |

| 2014 | 20 727,53 ( 1% от дохода с суммы свыше 300 000 руб.) |

| 2013 | 35 664,66 |

| 2012 | 17 208,25 |

| 2011 | 16 159,56 |

| 2010 | 12 002,76 |

| 2009 | 7 274,4 |

| 2008 | 3 864 |

Для того чтобы произвести расчет, вам необходимо ввести сумму заработной платы за месяц, а так же сумму, полученной нарастающим итогом по сотруднику с начала года. Она необходима для калькуляции налогов в фонды, а так же это является условием для применения вычетов на сотрудника.

На 2020 год, максимальное значение совокупной зарплаты для применения вычетов – 280 тыс, рублей. А так же установлены уменьшенные процентные ставки для ПФР , при превышении 711 тысяч рублей и в ФСС – 670 тысяч рублей. В 2020 году данные показатели выросли и составят: для ПФР 796 ты. руб., а для ФСС – 718 тыс. руб, сумма максимальной зарплаты для применения вычетов в 2020 году составляет 350 тыс. рублей.

Далее необходимо ввести информацию о стандартных вычетах. Если какой то из них не зависит от предельной зарплаты в 350 тыс. руб., то его поставьте в “вычеты без ограничений”.

Для того, чтобы рассчитать общие суммы налогов уплачиваемых работодателем и сотрудником у вас есть два варианта:

- Вы можете ввести сумму заработной платы до исчисления с нее налогов, все суммы будут рассчитаны автоматически, в том числе ту сумму зарплаты, которая будет причитаться работнику после уплаты налогов.

- Вы можете ввести сумму заработной платы, которую сотрудник получает “на руки”, после чего калькулятор рассчитает все налоги в обратном порядке и покажет сумму зарплаты, которую необходимо начислить исходя из суммы полученной “на руки”. При этом не забудьте учесть вычеты, если они ему предоставлены. Расчет будет скорректирован на эти суммы также автоматически.

Исходные данные

Полезная информация по расчету заработной платы

Компенсация за неиспользованный отпуск.Ответственность работодателя в случае задержки зарплаты.

Инструкция по использованию калькулятора страховых взносов ИП

- По умолчанию производится расчет за выбранный целый год. Если в этот году у вас было зарегистрировано ИП, либо вы его закрыли, то выберите более конкретную начальную и конечную дату периода.

- Если ваш доход за выбранный период составил не более 300 000 рублей, то поле «Доход за этот период» вы можете оставить пустым. Введенная сумма не повлияет на итоговый результат.

- Нажмите «РАССЧИТАТЬ». Полученный результат со всеми деталями расчета вы можете сохранить в doc-файл.

Как только индивидуальный предприниматель получил регистрацию в этом качестве, у него возникают обязательства перед государством по налогам и сборам. Вне зависимости от системы налогообложения, какой он придерживается, и от финансовой успешности его предпринимательства, ИП необходимо ежегодно выплачивать взносы в страховые фонды.

Чтобы рассчитать размер необходимых к уплате сумм, можно использовать онлайн-калькулятор, который позволит сделать этот процесс быстрым и прозрачным.

Несмотря на то, что взносы являются фиксированными, сумма к уплате ежегодно изменяется. До 2020 года она полностью зависила от устанавливаемой государством величины МРОТ. Объект и база для расчетов значения не имеют.

Чтобы посчитать размер фиксированных взносов на калькуляторе, нужно знать следующие базовые исходные показатели:

- величина МРОТ, установленная для отчетного года на законодательном уровне (необходима в расчете только до 2018 года);

- тарифы взносов в ПФР и ФФОМС (постоянные величины, необходимы в расчете только до 2020 года);

- фиксированные суммы в ПФР и ФФОМС (для 2018-2020 годов);

- количество расчетных месяцев, за которые планируется перечислить взнос (12 в случае годовой оплаты);

- доход за выбранный период (в рублях).

Первые три показателя вводить не надо, они закреплены в калькуляторе. Нужно ввести дату начала отчетного периода и его окончания, расчетное время калькулятор учтет самостоятельно.

Свзн = Рфикс / 12 х Nмес, где:

- Свзн – сумма страхового взноса к уплате;

- Рфикс – фиксированный размер конкретного страхового взноса (в ПФР или в ФФОМС);

- Nмес – количество месяцев, за которые уплачивается взнос (ведь бизнес может быть начат не с начала года или нужно рассчитать только часть платежа).

ПОДРОБНЕЕ: Страховые споры по ОСАГО в Москве и регионах

Свзн = МРОТ х Ртар х Nмес, где:

- Свзн – сумма страхового взноса к уплате;

- ОСАГО ВСК

- МРОТ – величина МРОТ, принятая государством на отчетный год;

- Ртар – размер тарифа конкретного страхового взноса (в ПФР — 26% или в ФФОМС — 5,1%);

- Nмес – количество месяцев, за которые уплачивается взнос.

Если нужно посчитать дополнительную сумму взноса для ИП с более чем 300 –тысячным годовым доходом, то ПФР должно получить дополнительный 1% с суммы, превысившей лимит.

В каких случаях ИП освобождается от пенсионных взносов

По общему правилу, даже не имея сотрудников, ИП будет ежеквартально отчитываться перед ПФР и вносить соответствующие платежи за себя, как за единственного работника организации, однако существуют исключительные случаи, позволяющие налоговому субъекту воздержаться от указанных сборов, в их числе следующие обстоятельства:

- Предприниматель был призван для несения службы в вооруженных силах РФ;

- Учредитель ИП пребывает в отпуске по уходу за ребенком до 1,5 лет (но суммарно не более 6 лет на всех воспитанников);

- ИП занимается уходом за:

- Лицом, имеющим первую группу инвалидности;

- Лицом, возраст которого достиг 80 лет;

- Ребенком-инвалидом;

- Предприниматель совместно с супругом (супругой), коим является дипломатический или консульский работник проживает на постоянной основе за границей в торговых или иных консульствах РФ;

- Предприниматель проживает совместно с супругом (супругой)-военнослужащим в местностях, куда второй был отправлен по условиям контракта, а первый не имеет возможности трудиться;

- Приостановление деятельности адвокатского кабинета (в течение всего периода такой приостановки).